Как определить базовый месяц и провести сравнительные расчеты, какие существуют тонкости расчета коэффициента индексации.

Месяц повышения оклада — базовый

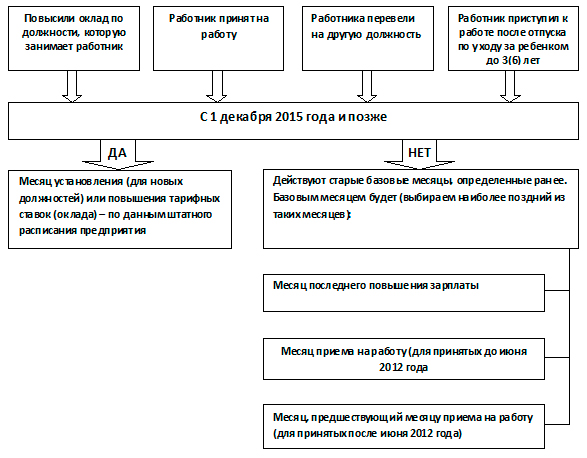

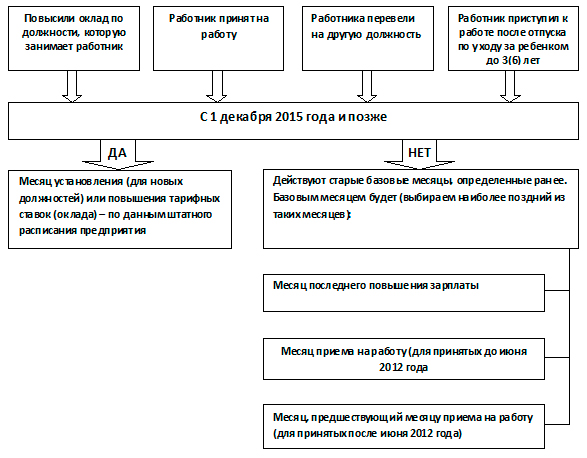

Привычный всем термин «базовый месяц» с 1 декабря 2015 года исчез из Порядка № 1078 . На смену ему пришел совершенно другой термин — «месяц повышения дохода». Изменилось не только название базового месяца, но и его смысл.

. На смену ему пришел совершенно другой термин — «месяц повышения дохода». Изменилось не только название базового месяца, но и его смысл.

Месяц повышения — месяц, в котором произошло повышение тарифных ставок (окладов), пенсий или ежемесячного денежного содержания, стипендий, выплат по соцстрахованию.

Базовый месяц зависит от даты повышения оклада (тарифной ставки) по определенной должности (абз.3 п.5 Порядка № 1078).

Здесь основным ориентиром для работодателей будет штатное расписание предприятия.

А вот снижение оклада (тарифной ставки) не влияет на базовый месяц для индексации.

Увеличился оклад (тарифная ставка) — месяц становится базовым и в нем проводят сравнительные расчеты для определения права на индексацию. Если же зарплата работника будет повышаться за счет установления или повышения других постоянных зарплатных составляющих (надбавок, доплат, премий и т. д.) без увеличения должностного оклада (тарифной ставки), то это не влияет на изменение базового месяца.

В случае увеличения зарплаты только лишь за счет постоянной надбавки, доплаты, премии и т. д. без увеличения оклада сумму индексации не нужно уменьшать на размер такого увеличения зарплаты. Следовательно, в таком месяце проводить сравнительные расчеты для определения права на индексацию не нужно (абз.5 п.5 Порядка № 1078).

В свою очередь, это значит, что работнику продолжают выплачивать суммы индексации, исчисленные в зависимости от последнего повышения должностных окладов.

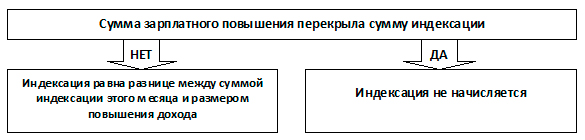

Еще один знакомый нюанс. Если размер повышения зарплаты не перекрывает сумму индексации, ее в данном месяце определяют как разницу между суммой возможной индексации и размером повышения зарплаты. Детальнее об этом вы узнаете позже.

Итак, с 1 декабря 2015 года базовый месяц — это месяц повышения должностного оклада (тарифной ставки).

Но как действовать, если у работников были определены индивидуальные базовые месяцы и с 1 декабря 2015 года повышения оклада не было?

Порядок действий будет следующим:

Правила определения базового месяца после вступления в силу новых правил индексации

Для новопринятых с декабря 2015 года и позже работников или для тех, кому с декабря 2015 года и позже повысили тарифные ставки (должностные оклады), для определения базового месяца следует ориентироваться на месяц последнего повышения оклада по занимаемой должности (независимо от даты, когда работник был принят на работу).

Если начиная с 1 декабря 2015 года оклады не повышали, новых работников на работу не принимали, работников на другую должность не переводили или лица после окончания отпуска для ухода за ребенком до 3 (6) лет к работе не приступали, то ориентируйтесь на базовые месяцы, которые были определены ранее. Если таким работникам определили фиксированную индексацию, то продолжайте выплачивать ее и дальше — до наступления одного из вышеперечисленных событий.

А теперь самые распространенные ситуации по определению базового месяца:

| Ситуация |

Базовый месяц + пояснения |

| Работник принят на работу в октябре 2011 года. Оклад не повышался |

Базовым месяцем для такого работника будет октябрь 2011 года, т. е. месяц его приема на работу |

| Работник принят на работу в марте 2013 года. Оклад не повышался |

Базовым месяцем для такого работника будет февраль 2013 года, т. е. месяц, предшествующий месяцу приема на работу |

| Работник принят на работу в сентябре 2015 года. В декабре 2015 года ему повысили оклад |

Базовым месяцем будет месяц последнего повышения оклада — декабрь 2015 года |

| Всем работникам согласно штатному расписанию повысили оклады на 20% с 1 января 2016 года |

Для всех работников базовым месяцем будет январь 2016 года. Индекс для индексации начинаем исчислять с февраля 2016 года. Впервые индексация могла бы появиться в апреле 2016 года, если бы в феврале индекс инфляции превысил 103 %. Но фактический индекс февраля — 99,6 %. Поэтому в апреле никой индексации не будет |

| С 1 января 2016 года ввели новую должность. В марте 2016 года на эту должность принят работник |

Базовым месяцем будет январь 2016 года. Опять же, впервые индексация могла бы появиться в апреле 2016 года. Но этого не произойдет, поскольку индекс инфляции в феврале (99,6 %) не превысил порог 103 %. Ждем, когда это произойдет за счет накопления индексов |

Механизм проведения индексации

Точка отсчета для проведения индексации — базовый месяц. Зная его и прирост индекса потребительских цен (ИПЦ), вы легко найдете сумму индексации. Формула расчета индексации простая (для общего случая):

ПМТЛ х Коэффициент индексации (прирост ИПЦ) = Сумма индексации

где: ПМТЛ - Прожиточный минимум, установленный для трудоспособных лиц.

Вопросы у бухгалтеров возникают, как правило, при определении второй составляющей формулы — коэффициента индексации (прироста ИПЦ). Какие условия должны возникнуть для индексации зарплаты, в каком месяце у работника наступает право на индексацию, как рассчитать этот коэффициент?

Ответы на них — ниже:

Порядок расчета коэффициента индексации и начисления суммы индексации

Основание для индексации

Правовые основы индексации определены ст. 4 Закона об индексации и абз. 2 п. 11 Порядка № 1078. Основное условие — индексация денежных доходов населения (в том числе и зарплаты) проводится, если величина ИПЦ превысила порог индексации, устанавливаемый в размере 103 %. Напомним, что до 01.01.2016 г. действовал порог индексации 101 %.

Величину прироста ИПЦ исчисляют нарастающим итогом на основе ежемесячных ИПЦ, публикуемых Госстатом Украины, до превышения установленного порога индексации. Если величина ИПЦ превышает установленный порог 103 %, то с месяца, следующего за месяцем такого превышения, расчет ИПЦ начинается заново.

Поскольку новый порог индексации, равный 103 %, установлен с января 2016 года, то он применяется для всех случаев, когда исчисление ИПЦ нарастающим итогом начиная с января 2016 года превысит 103 %.

Если в декабре 2015 года у работника не повышался оклад и/или не было превышения порога индексации, то ИПЦ нарастающим итогом в месяцах 2016 года продолжает исчисляться перемножением ИПЦ за месяцы 2015 и 2016 годов до момента, пока он превысит порог индексации 103 %.

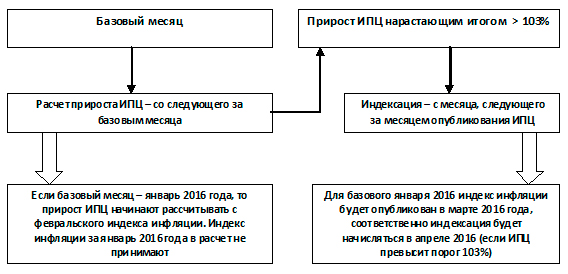

Расчет коэффициента индексации

Нормы Порядка № 1078 говорят о том, что коэффициент индексации следует рассчитывать нарастающим итогом на основе ежемесячных ИПЦ, публикуемых Госкомстатом Украины, до превышения установленного порога индексации.

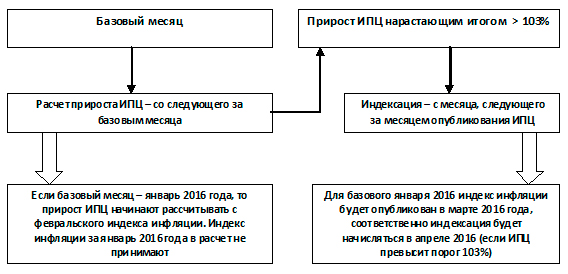

В месяце повышения оклада (тарифной ставки) значение ИПЦ принимают за 1 или 100 %, а исчисление прироста ИПЦ осуществляют с месяца, следующего за месяцем повышения оклада (тарифной ставки).

Официальное опубликование индекса инфляции происходит до 10-го числа месяца, следующего за отчетным. А повышение дохода в связи с индексацией осуществляется с 1-го числа месяца, следующего за месяцем, в котором официально опубликован ИПЦ (п. 11 Порядка № 1078).

Все это означает, что зарплату индексируют с учетом очередного превышения порога через месяц после такого превышения. Основываясь на вышеизложенном, право на индексацию в условиях инфляции в общем случае может возникнуть только на 3-й месяц после повышения оклада.

| Месяц после месяца повышения |

Событие |

Действие/ результат |

| ! |

Повысили оклад |

Не индексируем |

| 1-й месяц |

Индекс инфляции за этот месяц будет участвовать в расчетах, но он будет известен только в следующем месяце |

Не индексируем |

| 2-й месяц |

Опубликовали индекс инфляции за предыдущий отчетный месяц после повышения оклада. Его сравнивают с порогом индексации, установленным в 1-м месяце |

Не индексируем |

| 3-й месяц |

С 1-го числа после месяца опубликования индекса инфляции за 1-й месяц может возникнуть право на индексацию (при условии, что прирост ИПЦ превысит порог 103 %) |

Индексируем |

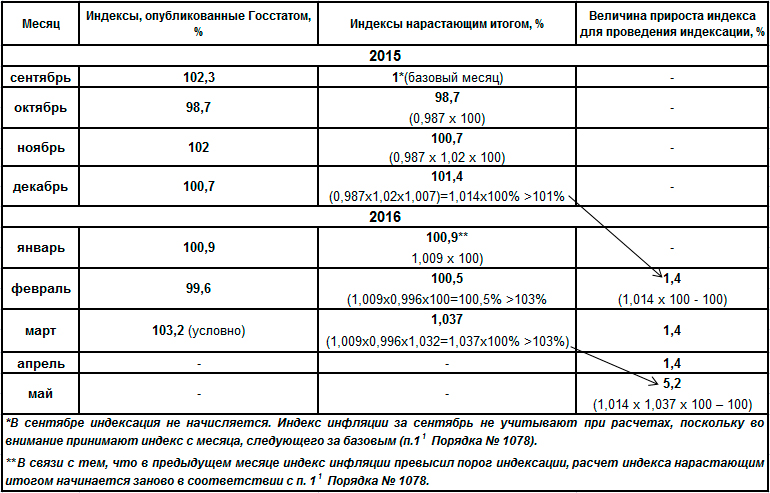

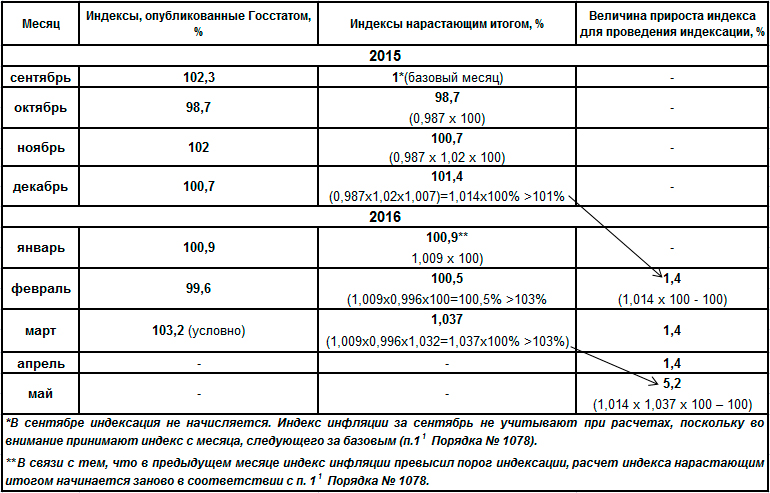

К сожалению, ни «Закон об индексации», ни Порядок № 1078 не раскрывают механизм расчета ИПЦ на стыке применения порога 101 и 103 %. Руководствуясь разъяснениями специалистов Минсоцполитики, покажем, как на практике рассчитать ИПЦ для такого переходного периода. Рассчитаем его на условном примере — предположим, что в сентябре 2015 года работнику повысили оклад (месяц стал базовым), индексация в этом месяце равна нулю. Расчет коэффициентов индексации приведем в таблице ниже:

Расмотрим последовательность наших действий.

Рассчитаем прирост ИПЦ. Этот показатель определяем для индексации зарплаты от базового сентября-2015.

Итак, с октября 2015 года начинаем исчислять ИПЦ нарастающим итогом.

ИПЦ по месяцам 2015 года составляет: за октябрь — 98,7 %, за ноябрь — 102 %, за декабрь — 100,7 %, а за январь 2016 года — 100,9 %.

Вначале определим ИПЦ нарастающим итогом в ноябре путем перемножения ИПЦ октября и ноября (0,987 х 1,020 х 100 = 100,7 %). Поскольку этот показатель в ноябре не превысил порог индексации, действовавший в 2015 году (100,7 % < 101 %), мы продолжаем дальнейший расчет ИПЦ нарастающим итогом до превышения этого порога индексации. При этом в январе 2016 года (месяце, следующем за месяцем, в котором обнародован ИПЦ за ноябрь-2015) у работника право на индексацию не возникает.

Теперь определим ИПЦ нарастающим итогом в декабре путем перемножения ИПЦ октября, ноября и декабря (0,987 х 1,020 х 1,007 х 100 = 101,4 %).

Как видим, этот показатель в декабре превысил порог индексации, действовавший в 2015 году (101,4 % > 101 %). А значит, право на индексацию зарплаты на величину прироста ИПЦ 1,4 % (101,4 - 100) у работника наступает в феврале 2016 года (месяце, следующем за месяцем, в котором обнародован ИПЦ за декабрь-2015).

Этот показатель «зафиксируйте». Его будем использовать в дальнейшем для расчета прироста ИПЦ при последующей индексации.

После декабрьского превышения порога начинаем заново считать прирост ИПЦ. ИПЦ за январь-2016 (с которого начинаем новый расчет) не превысил новый порог индексации (100,9 % < 103 %), поэтому продолжаем дальнейший расчет ИПЦ нарастающим итогом до превышения этого порога индексации. При этом в марте 2016 года (месяце, следующем за месяцем, в котором обнародован ИПЦ за январь-2016) у работника сохраняется предыдущий (февральский) коэффициент индексации (1,4 %). То же самое будет и с ИПЦ за февраль-2016. Он также нарастающим итогом не превысил порог 103 %. Поэтому и в апреле-2016 у работника сохраняется коэффициент индексации 1,4 %.

Далее расчеты будут условными. Определим ИПЦ нарастающим итогом в марте путем перемножения ИПЦ января, февраля и марта (1,009 х 0,996 х 1,032 х 100 = 103,7 %). Он превысил порог индексации (103,7 % > 103 %). Поэтому коэффициент индексации нарастающим итогом может составить 5,2 % (1,014 х 1,037 х 100 - 100). На этот коэффициент индексируйте зарплату в мае 2016 года (месяце, следующем за месяцем, в котором обнародован ИПЦ за март-2016).

Пример расчета величины прироста ИПЦ приведен в приложении 1 к Порядку № 1078 (ср. 025102400).

Полагающаяся сумма индексации + дальнейшая индексация: нюансы расчета

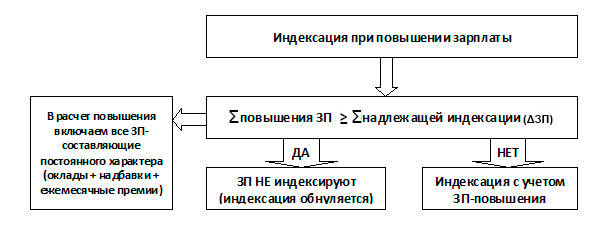

Чтобы определить судьбу зарплатной индексации в месяце повышения доходов (оклада), так называемом «базовом месяце», надо сравнить сумму зарплатного повышения и надлежащие суммы индексации. От этого зависит как полагающаяся работнику индексация, так и дальнейшая.

Полагающаяся индексация, если повышаются оклады

При повышении оклада месяц, в котором произошло такое повышение, становится базовым. И исчисление ИПЦ начинается с месяца, следующего за базовым, а начисление индексации проводится с месяца, следующего за месяцем опубликования индекса (ч. 3 и 4 ст. 4 Закона об индексации).

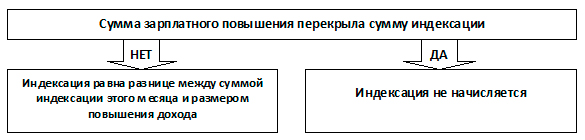

Если индексация начинается с «чистого листа», вопросов по ее начислению не возникает. Но как быть, если на момент повышения оклада работнику уже начисляли индексацию? Порядок № 1078 предлагает два варианта развития событий:

Судьба индексации в месяце повышения оклада

Вариант 1.Сумма индексации в месяце повышения тарифных ставок (окладов) не начисляется, если размер повышения денежного дохода превышает сумму индексации, которая сложилась в месяце повышения дохода (абз. 3 п. 5 Порядка № 1078).

Вариант 2.Если размер повышения дохода не превышает сложившуюся в месяце повышения сумму индексации, то сумма индексации в таком месяце определяется как разница между суммой индексации этого месяца и размером повышения дохода (абз. 4 п. 5 Порядка № 1078).

Продемонстрируем, как изменилась такая трактовка этой нормы после обновления с 1 декабря 2015 года правил индексации:

| Показатели |

Было |

Стало |

| Название |

Фиксированная индексация |

Индексация с учетом повышения |

| Алгоритм расчета |

Сумма индексации — сумма повышения зарплаты |

Следовательно, если работник имел право на индексацию в месяце повышения оклада и размер повышения зарплаты ее не перекрывает, определяют новую сумму индексации.

Понятия «фиксированная сумма индексации» отныне не существует. При каждом повышении зарплаты (за счет роста должностного оклада) из суммы индексации, которая могла быть начислена в месяце повышения, нужно вычесть сумму повышения зарплаты.

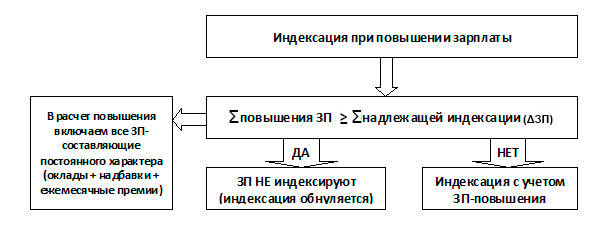

Как схематически выглядят сравнительные расчеты в месяце повышения оклада (ставки), показано ниже:

Сравнительные расчеты в месяце повышения должностного оклада (тарифной ставки)

Сравнительные расчеты в месяце повышения должностного оклада (тарифной ставки)

В месяце повышения должностных окладов в расчет повышения дохода включаются все составляющие заработной платы, не имеющие разового характера (абз.5 п.5 Порядка № 1078). Состав зарплатных выплат, которые учитывают при проведении сравнительных расчетов с целью индексации в месяце повышения оклада, определяют с учетом п. 2 Порядка № 1078. Эта норма ориентирует нас на выплаты, являющиеся объектом индексации. Следовательно, если зарплатная выплата подлежит индексации, то ее также учитывают как составляющую зарплаты при проведении сравнительных расчетов.

Таким образом, в сравнительном расчете участвуют все составляющие зарплаты, не имеющие разового характера. Выплаты разового характера не учитывают.

Выплатами разового характера в целях проведения индексации можно считать доплаты за расширение зоны обслуживания, увеличение объема работ, совмещение профессий (должностей), исполнение обязанностей временно отсутствующего, если они установлены на короткий срок.

Чтобы не искривить общее зарплатное повышение в месяце повышения оклада (тарифной ставки), доплаты, надбавки, премии (установленные в меняющемся размере) в сравнительных расчетах учитывают по размеру (проценту), сложившемуся в месяце повышения.

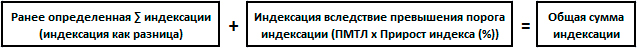

Дальнейшая индексация

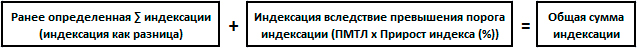

До очередного повышения должностных окладов (тарифных ставок) к сумме индексации, которая была определена в месяце повышения окладов (индексация-разница), прибавляется сумма индексации, которая складывается в результате превышения ИПЦ порога индексации, установленного п. 11 Порядка № 1078 (абз. 6 п. 5 Порядка № 1078). Изобразим это графически:

Индексация в периоде до очередного повышения должностных окладов (тарифных ставок).

. Сразу отметим: вы можете проигнорировать требования фискалов. Ведь до тех пор, пока в форму Д2 не внесли изменения, указание в гр. 2 собственного ИНН формально считается верным.

. Сразу отметим: вы можете проигнорировать требования фискалов. Ведь до тех пор, пока в форму Д2 не внесли изменения, указание в гр. 2 собственного ИНН формально считается верным.

Сравнительные расчеты в месяце повышения должностного оклада (тарифной ставки)

Сравнительные расчеты в месяце повышения должностного оклада (тарифной ставки)