Достаточно распространенная практика — предприятия владеют автомобилями, а водители являются наемными работниками этих предприятий. Никто не застрахован от попадания в ДТП, хотя основное стремление каждого водителя — избежать такой ситуации. Как отразить в бухгалтерском учете предприятия последствия такого неприятного события? А если после ДТП есть не только нанесенный предприятию ущерб в виде разбитого автомобиля, но и пострадавшее третье лицо?

Учет понесенного ущерба (разбитого авто)

Для начала рассмотрим аспекты, связанные с тем, что является уже свершившимся фактом по результату ДТП и касается исключительно материальной стороны: автомобиль разбит или частично поврежден, предприятию нанесен материальный ущерб. Вариантов развития событий в ответ на это очень неприятное событие может быть только два:

- поремонтировать автомобиль

или

Понятное дело, что на принятие решения может повлиять степень/размер нанесенных автомобилю повреждений.

В свою очередь: списание следует осуществлять по общим правилам списания каких-либо основных средств, заручившись лишь более полным комплектом документации, в т.ч. и специальной, являющейся обязательной при оформлении ДТП и его последствий.

Выполнение данной процедуры урегулировано р. 8 Методрекомендаций по бухгалтерскому учету основных средств, утвержденых приказом Минфина Украины от 30.09.2003 г. № 561 (далее — Методрекомендации № 561, а именно:

- постоянно действующая комиссия на предприятии после проведения непосредственного осмотра такого автомобиля устанавливает причины несоответствия его критериям актива, определяет лиц, по вине которых происходит преждевременное выбытие данного основного средства из эксплуатации, вносит предложения по их ответственности; далее определяет возможность продажи (передачи) такого объекта другим предприятиям, организациям и учреждениям или использования его отдельных узлов, деталей, материалов, которые могут быть получены при демонтаже, разборке (ликвидации), устанавливает их количество и стоимость; затем составляет и подписывает акты на списание данного основного средства (п. 41 Методрекомендаций № 561);

- при списании автомобиля после ДТП к акту по такому списанию должна прилагаться копия акта ДТП, а к регистрам аналитического учета по данному автомобилю — все документы, которыми оформлен факт выбытия этого основного средства (п. 42 Методрекомендаций № 561).

Вместе с тем последующий ремонт автомобиля — это операции, отражение в учете которых содержит целый ряд нюансов. Остановимся на них.

Как только прозвучит слово «ремонт», от любого бухгалтера в ответ последует вопрос-уточнение относительно того, о каком ремонте идет речь: капитальном или текущем? А может, имеется в виду улучшение основного средства?

Сразу же подчеркнем: капитальный или текущий ремонт — не столь принципиально для бухгалтерского учета. Это лишь повлияет на величину последующих расходов предприятия: чем больше повреждений нанесено автомобилю в ДТП, тем возрастает вероятность отнесения последующего ремонта к капитальному (и, соответственно, к более дорогостоящему).

А вот ремонт или улучшение — это принципиально разные вещи. Ведь в соответствии с п. 15 П(С)БУ 7 «Основные средства» ремонт — это расходы, которые осуществляются для поддержания объекта в рабочем состоянии и получения первоначально определенной суммы будущих экономических выгод от его использования и включаются в состав расходов периода. Вместе с тем согласно п. 4 П(С)БУ 7 улучшения — это капитальные инвестиции в необоротные материальные активы, которые увеличивают первоначальную (переоцененную) стоимость.

Можно с высокой долей вероятности предположить: то, что будет происходить с автомобилем после ДТП, является в первую очередь ремонтом. И только во вторую очередь, если замена узлов и агрегатов автомобиля будет просто революционной, — потенциально может быть расценено и признано его последующим улучшением.

Остановимся на ремонте

Порядок отражения в учете предприятия ремонтов и улучшений всех основных средств, а значит, и автомобилей в том числе, урегулирован р. 6 Методрекомендаций № 561, в частности:

- решение о необходимости проведения ремонтных работ и их характере должно приниматься руководителем предприятия с учетом результатов анализа произошедшей ситуации и существенности данных расходов, оформляться документально — приказом или распоряжением (п. 29 Методрекомендаций № 561);

- расходы на ремонт должны быть признаны расходами периода (п. 30 Методрекомендаций № 561);

- прием законченных ремонтных работ должен быть оформлен актом приемки-сдачи отремонтированных, реконструированных и модернизированных объектов (п. 28 Методрекомендаций № 561).

Руководствуясь нормами Методрекомендаций № 561, в самом порядке отражения в бухучете ремонтов автомобиля после ДТП нет ничего особенного, что отличало бы такие ремонты от ремонтов прочих основных средств. Вместе с тем возмещение нанесенного предприятию ущерба в результате ДТП, как и процедура оценки величины этого ущерба, осуществляется и, соответственно, отражается в бухучете, учитывая определенные особенности, а именно:

- характер взаимоотношений Предприятие (владелец автомобиля) – Водитель;

- период/время произошедшего ДТП (в рабочее время — в период исполнения водителем своих должностных обязанностей или в другое время);

- виновник ДТП;

- наличие/отсутствие страхового полиса и прочих необходимых документов у водителя на момент произошедшего ДТП;

- наличие/отсутствие третьей стороны в произошедшем ДТП (не Предприятие и не Водитель);

- наличие/отсутствие страхового полиса у третьей стороны в произошедшем ДТП.

А сейчас последовательно рассмотрим все вышеперечисленные составляющие, которые могут оказать влияние на порядок осуществления и, соответственно, отражения в бухучете понесенного ущерба за разбитый/поврежденный в ДТП автомобиль.

Характер взаимоотношений Предприятие (владелец автомобиля) – Водитель

Прежде всего рассмотрим типовой случай, когда водитель — это наемный работник предприятия — владельца автомобиля и данные взаимоотношения оформлены в соответствии с нормами КЗоТ.

А раз между водителем и его работодателем взаимоотношения оформлены согласно действующему законодательству, то имеет место трудовой договор или контракт. Следовательно, материальная ответственность водителя за имущество работодателя закреплена на законодательном уровне — в соответствии с нормой ст. 130 КЗоТ:

«Работники несут материальную ответственность за ущерб, причиненный предприятию, учреждению, организации вследствие нарушения возложенных на них трудовых обязанностей».

Как видим, ключевым в данной ситуации можно обозначить обстоятельство — нарушил или НЕ нарушил своих трудовых обязанностей водитель — наемный работник. В том случае, если по результатам рассмотрения и анализа всех причин произошедшего ДТП выяснится, что водителем — наемным работником были нарушены его трудовые обязанности, то в соответствии с нормой ст. 130 КЗоТ материальная ответственность на него может быть возложена независимо от привлечения его к дисциплинарной, административной или уголовной ответственности. Не может быть возложена на него ответственность за вред, который «относится к категории нормального производственно-хозяйственного риска, а также за вред, причиненный работником, находившимся в состоянии крайней необходимости».

Для понимания того, должен ли водитель, попавший на автомобиле предприятия в ДТП, возмещать предприятию ущерб за поврежденный автомобиль, установить еще и следующее:

- был ли нанесен этот ущерб по вине такого водителя

или

- ущерб был нанесен ввиду того, что водитель находился в безвыходном положении (о виновнике ДТП — далее по тексту).

Дополнительно напомним, что в письме Минтруда и соцполитики Украины от 12.10.2010 г. № 312/13/116-10 однозначно указывалось:

«…в случае если дорожно-транспортное происшествие произошло по вине водителя — наемного работника, то необходимо доказать, что ущерб причинен вследствие противоправных действий (бездействия) указанного работника, и только тогда на такого работника может быть возложена материальная ответственность за причиненный ущерб».

Период/время произошедшего ДТП

Среди прочего важным является еще на один нюанс: то, что водитель находился за рулем автомобиля, попавшего в ДТП, еще не значит, что именно в это время он исполнял свои должностные обязанности как наемный работник. И подкреплением данного тезиса является изложенная в письме Фонда соцстрахования от НСП от 06.06.2017 г. № 99-05-13 позиция:

«…если водитель попал в ДТП и получил травму на служебном автомобиле, выполняя задание по распоряжению работодателя, что подтверждается, в частности, путевым листом и другими соответствующими документами, то расследование несчастного случая должно быть проведено в соответствии с Порядком № 1232. При этом комиссия должна определить, связан или не связан несчастный случай с производством. При других обстоятельствах расследование случая травмирования водителя должно быть проведено в соответствии с Порядком № 270».

Порядок № 1232 — нормативный документ, определяющий процедуру проведения расследования и ведения учета несчастных случаев, профессиональных заболеваний и аварий, произошедших с работниками на предприятиях, в учреждениях и организациях независимо от формы собственности или в их филиалах, представительствах, других обособленных подразделениях.

Порядок № 270 — нормативный документ, определяющий механизм расследования и ведения учета несчастных случаев непроизводственного характера, произошедших с гражданами Украины, иностранцами и лицами без гражданства на территории Украины.

Более того, установление обстоятельств пребывания водителя за рулем автомобиля предприятия значимо не только с позиции классификации ДТП как несчастного случая. Это крайне важно еще и для определения последующего порядка возмещения нанесенного предприятию ущерба в виде разбитого автомобиля. И здесь стоит подчеркнуть: если водитель пребывал за рулем автомобиля НЕ при исполнении своих должностных обязанностей как наемного работника, а использовал служебный автомобиль в личных целях — ему придется возмещать нанесенный предприятию ущерб. А повлиять на это может только уточнение следующего вопроса: кто именно был виновником ДТП, вследствие которого автомобиль был поврежден?

Ведь в соответствии с нормой ч. 1 ст. 1166 ГКУ:

«…имущественный вред, причиненный неправомерными решениями, действиями или бездеятельностью личным неимущественным правам физического или юридического лица, а также вред, причиненный имуществу физического или юридического лица, возмещается в полном объеме лицом, причинившим вред».

А согласно нормы ч. 2 ст. 1166 ГКУ лицо, причинившее вред, может быть освобождено от его возмещения, если докажет, что вред причинен не по его вине.

Виновник ДТП

Ключевым моментом в ДТП по многим причинам всегда является определение лица, виновного в совершении данного ДТП.

Подчеркиваем: все правовые и социальные основы дорожного движения с целью защиты жизни и здоровья граждан, создания безопасных и комфортных условий для участников движения и охраны окружающей среды определены и урегулированы в Законе Украины «О дорожном движении» от 30.06.1993 г. № 3353-XII (далее — Закон о дорожном движении). А Правила дорожного движения, утвержденные постановлением КМУ от 10.10.2001 г. № 1306 (далее — Правила дорожного движения), в соответствии с Законом о дорожном движении устанавливают единый порядок дорожного движения на всей территории Украины вообще, и регулируют все вопросы, в т.ч. касающиеся оформления ДТП.

Дорожно-транспортное происшествие — это событие, произошедшее во время движения транспортного средства, вследствие которого погибли или ранены люди или причинен материальный ущерб.

(п. 1.10 Правил дорожного движения)

Все варианты действий, связанные с тем, как следует вести себя участникам ДТП (что может и должен делать каждый из них, включая водителей транспортных средств, какие документы и в каком порядке должны быть оформлены), урегулированы в ст. 33 Закона Украины «Об обязательном страховании гражданско-правовой ответственности владельцев наземных транспортных средств» от 01.07.2004 г. № 1961-IV и в Правилах дорожного движения.

А вот окончательное решение по поводу того, кто был виновником ДТП, устанавливается согласно решению суда. При этом именно на основании последнего определяется сторона, которая будет возмещать убытки, нанесенные пострадавшим сторонам вследствие такого ДТП. И совсем не обязательно, что виновником ДТП и лицом, на которое будет возложена обязанность возмещать убытки от данного ДТП, будет одно и то же лицо. Для того чтобы разобраться в возможных вариантах развития событий по определению возмещающей стороны, рассмотрим следующие аспекты:

Наличие/отсутствие страхового полиса и прочих необходимых документов у водителя служебного автомобиля на момент произошедшего ДТП

Сперва обозначим перечень тех документов, которые должны быть у водителя служебного автомобиля при исполнении им должностных обязанностей. Такими документами, в соответствии с требованиями ст. 16 Закона о дорожном движении, являются:

- водительское удостоверение;

- регистрационный документ на транспортное средство;

- в случаях, предусмотренных законодательством, — страховой полис (сертификат) о заключении договора обязательного страхования гражданско-правовой ответственности владельцев наземных транспортных средств.

В свою очередь, согласно требованиям п. 2.1 Правил дорожного движения такими документами должны быть:

- водительское удостоверение на право управления транспортным средством соответствующей категории;

- регистрационный документ на транспортное средство (для транспортных средств Вооруженных Сил, Национальной гвардии, Госпогранслужбы, Госспецтрансслужбы, Госспецсвязи, Оперативно-спасательной службы гражданской защиты — технический талон);

- в случае установления на транспортных средствах проблесковых маячков и (или) специальных звуковых сигнальных устройств — разрешение, выданное уполномоченным органом МВД, а в случае установления проблескового маячка оранжевого цвета на крупногабаритных и тяжеловесных транспортных средствах — разрешение, выданное уполномоченным подразделением Национальной полиции;

- на маршрутных транспортных средствах — схема маршрута и расписание движения;

- на тяжеловесных и крупногабаритных транспортных средствах и транспортных средствах, которые перевозят опасные грузы, — документация в соответствии с требованиями специальных правил;

- полис (сертификат) обязательного страхования гражданско-правовой ответственности владельцев наземных транспортных средств. Водители, которые согласно законодательству освобождаются от обязательного страхования гражданско-правовой ответственности владельцев наземных транспортных средств на территории Украины, должны иметь при себе соответствующие подтверждающие документы (удостоверение);

- в случае установки на транспортном средстве опознавательного знака «Водитель с инвалидностью» — документ, подтверждающий инвалидность водителя или пассажира (кроме водителей с явными признаками инвалидности или водителей, которые перевозят пассажиров с явными признаками инвалидности).

Кроме того, с учетом требований п. 11.1 Правил перевозок грузов автомобильным транспортом в Украине, утвержденных приказ Министерства транспорта Украины от 14.10.1997г. № 363 (далее — Правила № 363), если служебный автомобиль перевозит грузы, то у водителя в наличии должны быть товарно-транспортная накладная (типовая форма — приложение 7 к Правилам № 363), а также (как отмечалось в письме Фонда соцстрахования от НСП от 06.06.2017 г. № 99-05-13) путевой лист.

Очевидно, что особое внимание следует уделить наличию/отсутствию полисов страхования.

Здесь стоит отметить: в соответствии с нормой ст. 5 Закона Украины «О страховании» от 07.03.1996 г. № 85/96-ВР (далее — Закон о страховании), страхование может быть добровольным или обязательным. А статьи 6 и 7 Закона о страховании содержат перечень всех видов добровольного и обязательного страхования. И в п. 9 ч. 1 ст. 7 Закона о страховании среди видов обязательного страхования указано страхование гражданско-правовой ответственности владельцев транспортных средств (ОСАГО).

Как видим, в анализируемой ситуации, когда речь идет о водителе — наемном работнике и предприятии в статусе собственника автомобиля, страхование гражданско-правовой ответственности транспортных средств касается именно предприятия как владельца данного автомобиля.

Что дает проведенный анализ?

Наличие у водителя на момент совершения ДТП страхового полиса по страхованию ОСАГО может оказать существенное влияние на последующий порядок возмещения расходов нанесенного ущерба.

Наличие/отсутствие третьей стороны в произошедшем ДТП (не предприятие и не водитель)

В произошедшем ДТП может быть задействовано еще и третье лицо: как пешеход, пассажир, так и другой автомобиль.

Третьими лицами считаются другие участники дорожного движения, которые в силу обстоятельств оказались причастными к ДТП. (п. 2.11 Правил дорожного движения)

Абсолютно понятно, что, когда третьей стороной в ДТП будет другой автомобиль, на водителя такого автомобиля (назовем его Водитель 2, а автомобиль, которым от управлял, — Автомобиль 2) будут распространяться точно такие же правила, права и обязанности, как и на водителя — наемного работника, с которого мы и начали все исследование (назовем его Водитель 1).

И в такой ситуации стоит рассмотреть следующие моменты:

- ущерб, нанесенный Автомобилю 2 и Водителю 2;

- наличие/отсутствие страхового полиса у Водителя 2;

- все тот же главный вопрос — кто виновник ДТП?

Что касается ущерба, нанесенного Автомобилю 2 и Водителю 2, то он, безусловно, тоже должен быть возмещен. Ключевой вопрос: кем?

Получается, что и для ответа на него важно:

- был ли в наличии у Водителя 2 все тот же необходимый и важный документ — страховой полис;

- кто виноват?

Наличие/отсутствие страхового полиса у третьей стороны в произошедшем ДТП

Остановимся пока что на более простом (на первый взгляд) варианте: был ли в наличии у Водителя 2 страховой полис?

Как показал весь предыдущий анализ, если и Водитель 1 (и его работодатель), и Водитель 2 законопослушны, то, скорее всего, у обоих будут в наличии именно полисы (сертификаты) ОСАГО.

А в соответствии с нормой п. 2.11 Правил дорожного движения в случае наступления ДТП с участием транспортных средств, указанных в действующем договоре ОСАГО, при условии эксплуатации таких транспортных средств лицами, ответственность которых застрахована, отсутствия травмированных (погибших) людей, а также при условии достижения согласия водителей таких транспортных средств относительно обстоятельств совершения ДТП, при отсутствии у них признаков алкогольного, наркотического или другого опьянения или пребывания под воздействием лекарственных препаратов, снижающих внимание и скорость реакции, и в случае составления такими водителями совместного сообщения о ДТП согласно установленному Моторным (транспортным) страховым бюро образцу.

В таком случае водители упомянутых транспортных средств после составления ими указанного в сообщении освобождаются от обязанностей, предусмотренных пп.пп. «д» – «е» п. 2.10 Правил дорожного движения. Во всех остальных случаях — действовать нужно исключительно в соответствии с нормами данных пп.пп. «д» – «е» п. 2.10 Правил дорожного движения.

Это по поводу процедур. Что же касается возмещения расходов от ДТП, то имеет значение вид страхования участником ДТП на момент такого ДТП.

Ввиду этого еще раз напомним: ст. 5 Закона о страховании предусмотрено, что страхование может быть и добровольным, и обязательным. Применительно к исследуемой теме добровольное страхование — это КАСКО, а обязательное страхование гражданской ответственности — это ОСАГО.

А теперь, когда мы всесторонне рассмотрели основные требования относящихся к теме нормативных документов, осталось понять главное: кто, что, когда и кому будет платить, возмещая ущерб после ДТП, почему и что показывает имеющаяся судебная практика?

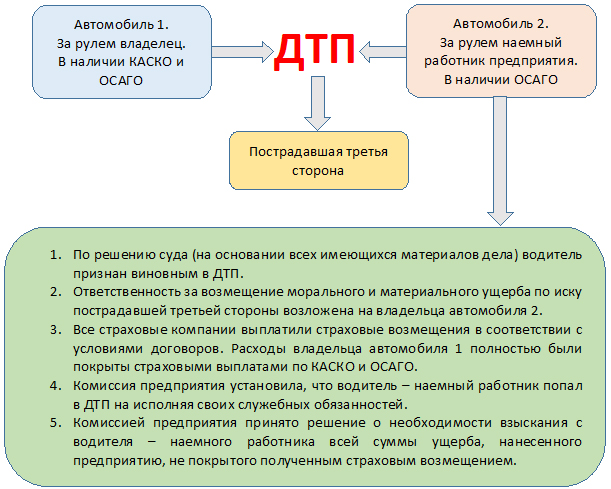

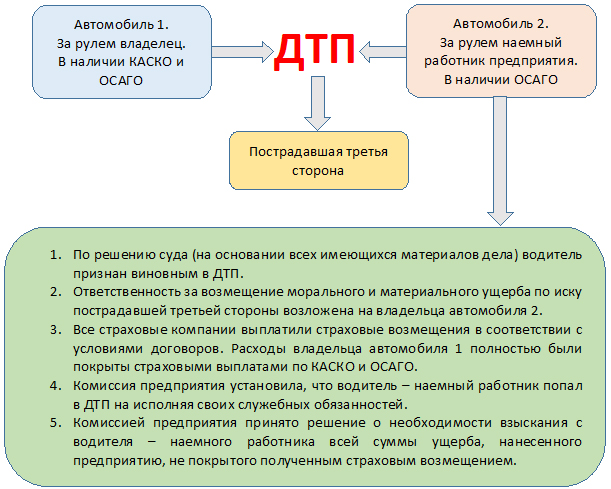

Ответы на все эти вопросы представим схематично на смоделированной ситуации с последующим обоснованием:

Схематическое изображение ДТП и его последствий

Пояснения и обоснования:

- Ответственность за возмещение ущерба должна быть возложена на Предприятие, а не на водителя — наемного работника, т.к. именно Предприятие является владельцем данного источника повышенной опасности, а водитель — только управлял им и является виновником ДТП. Данная позиция подтверждена судебной практикой: прямо — постановление ВСУ от 06.11.2013 г. по делу № 6-108цс13, в котором ВСУ однозначно указывает на то, что ущерб возмещается владельцем; косвенно — постановление ВСУ от 29.03.2018 г. по делу № 911/2589/17 по иску страховой компании к публичному акционерному обществу о взыскании суммы страхового возмещения.

- В связи с тем, что была в наличии стаховка ОСАГО, оформленная Предприятием — владельцем Автомобиля 2, а водитель, находившийся за рулем, был признан виновным в ДТП, и на него был составлен административный протокол, страховая компания действительно должна выплатить пострадавшей в ДТП стороне (третьей стороне) сумму страхового возмещения. Судебная практика сидетельствует о том, что если после выплаты данного страхового возмещения по ОСАГО будет установлено, что первоначальный обвиняемый не виновен, то страховая компания будет вправе обратиться за возвратом суммы такого страхового возмещения — см. постановление ВСУ от 28.03.2018 г. по делу № 910/21313/16.

- Ввиду того что у Предприятия была в наличии только страховка ОСАГО, страховая выплата по которой не покрыла всех расходов Предприятия на возмещение ущерба от ДТП, при этом водитель — наемный работник оказался однозначно виновным в причинении ущерба Предприятию, а произошло это не во время исполнения им его служебных обязанностей, то Комиссией предприятия было принято решение: этому водителю — наемному работнику придется возместить Предприятию нанесенный ущерб. Ведь согласно общим правилам статей 1166 и 1187 ГКУ вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим этот вред. Обязанность возместить причиненный ущерб возникает у виновника при условии, если его действия были неправомерными, между ними и вредом есть непосредственная причинная связь и доказана вина указанного лица, а когда это было следствием действия источника повышенной опасности (чем и является автомобиль) — независимо от наличия вины.

В свою очередь, отметим: согласно нормы ст. 130 КЗоТ, «работник, причинивший ущерб, может добровольно возместить его полностью или частично. С согласия собственника или уполномоченного им органа работник может передать для возмещения причиненного ущерба равноценное имущество или исправить поврежденное». При этом в статьях 132–138 КЗоТ описаны нормы и порядок, который следует применять при удержании с работника сумм нанесенного им ущерба.

Штрафы

Раз имело место ДТП, значит, имело место нарушение Правил дорожного движения. И перечень нарушений, и суммы штрафов за нарушения Правил дорожного движения установлены КоАП.

В КоАП каждому виду нарушений посвящена отдельная статья, в которой обозначена ответственность за соответствующее допущенное нарушение, см. таблицу 1:

Ответственность за нарушение Правил дорожного движения в соответствии с отдельными статьями КоАП

Таблица 1

|

№ п/п

|

Название статьи КоАП (вид нарушения)

|

Статья (№) КоАП

|

Размер возможных штрафов

|

|

1

|

Нарушение водителем правил управления транспортным средством, правил пользования ремнями безопасности или мотошлемами

|

Ст. 121

|

от 3 до 40 необлагаемых минимумов доходов граждан (НМДГ) (от 51 грн до 680 грн) — в зависимости от допущенного и выявленного во время ДТП нарушения

|

|

2

|

Эксплуатация водителями транспортных средств, номера агрегатов которых не отвечают записям в регистрационных документах

|

Ст. 1211

|

15 НМДГ (255 грн)

|

|

3

|

Нарушение правил перевозки пассажиров при предоставлении услуг по перевозке пассажиров

|

Ст. 1212

|

от 10 до15 НМДГ (от 170 грн до 255 грн)

|

|

4

|

Превышение установленных ограничений скорости движения, проезд на запрещающий сигнал регулирования дорожного движения и нарушение других правил дорожного движения

|

Ст. 122

|

от 15 до100 НМДГ (от 255 грн до 1700 грн)

|

|

5

|

Невыполнение водителями требований об остановке

|

Ст. 1222

|

9 НМДГ (153 грн)

|

|

6

|

Оставление места дорожно-транспортного происшествия

|

Ст. 1224

|

15 НМДГ (255 грн)

|

|

7

|

Нарушение требований законодательства по установлению и использованию специальных световых или звуковых сигнальных устройств

|

Ст. 1225

|

500 НМДГ (8500 грн)

|

|

8

|

Нарушение правил движения через железнодорожные переезды

|

Ст. 123

|

от 20 до 50 НМДГ (от 340 грн до 850 грн)

|

|

9

|

Нарушение правил дорожного движения, повлекшее повреждение транспортных средств, груза, автомобильных дорог, улиц, железнодорожных переездов, дорожных сооружений или другого имущества

|

Ст. 124

|

20 НМДГ (340 грн)

|

|

10

|

Управление транспортным средством лицом, которое не имеет соответствующих документов на право управления таким транспортным средством или не предъявило их для проверки, или в отношении которого установлено временное ограничение в праве управления транспортными средствами

|

Ст. 126

|

от 25 до 30 НМДГ (от 425 грн до 510 грн)

|

|

11

|

Нарушение или невыполнение правил, норм и стандартов, касающихся обеспечения безопасности дорожного движения

|

Ст. 1281

|

от 100 до 150 НМДГ (от 1700 грн до 2550 грн)

|

|

12

|

Управление транспортными средствами или судами лицами, находящимися в состоянии алкогольного, наркотического или другого опьянения или под воздействием лекарственных препаратов, снижающих их внимание и скорость реакции

|

Ст. 130

|

от 600 до 2400 НМДГ (от 10200 грн до 40800 грн)

|

Порядок уплаты штрафов определен статьями 307, 308 КоАП. Кроме того, КоАП предусматривает возможность применения к нарушителю не только штрафов, но и других видов ответственности (например, общественные работы, административный арест, лишение права управления транспортным средством и т.д.).

Давайте рассмотрим порядок отражения в учете предприятия расходов на ремонт автомобиля после ДТП, получение страхового возмещения и связанные с последствиями произошедшего ДТП иные хозяйственные операции на числовом примере.

Пример

Водитель Предприятия А попал в ДТП, судом он признан виновным в этом ДТП, после которого:

- был поврежден автомобиль Предприятия А, и стоимость ремонта автомобиля составила 150000 грн, в т.ч. НДС;

- пострадало третье лицо — пассажир, и его признанный иск на возмещение ущерба составил 50000 грн;

- автомобиль на предприятии — в распоряжении руководства, но водитель в ДТП попал в свободное от работы время, не при исполнении своих служебных обязанностей;

- страховая компания возместила ущерб по иску третьего лица;

- штраф за нарушение Правил дорожного движения был уплачен предприятием, а затем возмещен водителем (внесен в кассу предприятия);

- водитель признал необходимость возмещения нанесенного предприятию ущерба в сумме, установленной комиссией, через ежемесячные удержания из его зарплаты.

Порядок бухгалтерского учета операций данного примера рассмотрим в таблице 2.

Учет хозяйственных операций

Таблица 2

|

№ п/п

|

Содержание хозяйственной операции

|

Бухгалтерский учет

|

Сумма, грн

|

|

Дт

|

Кт

|

|

1

|

Определена сумма нанесенного ущерба за поврежденный автомобиль (в размере необходимого ремонта, определенном на основании данных экспертизы и расчетов ремонтной организации), в т.ч. НДС

|

—

|

—

|

150000,00

|

|

2

|

Отражена в учете порча (потеря стоимости) автомобиля в результате ДТП

|

947

|

105

|

125000,00

|

|

3

|

Определена сумма за материальный ущерб, причиненный имуществу, возмещенная страховой компанией по страховке ОСАГО

|

—

|

—

|

100000,00

|

|

4

|

Определена сумма за причиненный вред жизни и здоровью пострадавших людей, возмещенная страховой компанией по страховке ОСАГО

|

—

|

—

|

50000,00

|

|

5

|

Отражены расходы на ремонт автомобиля (подписан акт), выполненный ремонтной организацией

|

92/977

|

631

|

150000,00

|

|

6

|

Отражена сумма НДС

|

6441

|

631

|

25000,00

|

|

7

|

641 НДС

|

6441

|

25000,00

|

|

8

|

Предприятие оплатило за ремонт автомобиля

|

631

|

311

|

150000,00

|

|

9

|

Отражен доход на основании акта при наступлении страхового случая

|

375

|

746

|

100000,00

|

|

10

|

Страховщик перечислил возмещение предприятию за ремонт застрахованого автомобиля

|

311

|

375

|

100000

|

|

11

|

Отражена на забалансовом учете подлежащая возмещению водителем — виновником ДТП сумма доплаты за ремонт поврежденного автомобиля

|

072

|

—

|

50000,00

|

|

12

|

Отражена в учете подлежащая возмещению водителем — виновником ДТП сумма доплаты за ремонт поврежденного автомобиля предприятия

|

375

|

716

|

50000,00

|

|

13

|

Ежемесячно, при удержании из зарплаты водителя — работника предприятия, отражено погашение нанесеного им ущерба (до полного погашения)

|

66

|

375

|

50000,00

|

|

14

|

Отражено в учете признанное предприятием решение об уплате штрафа за нарушение законодательства (по результатам произошедшего ДТП, согласно ст. 124 КоАП)

|

948

|

641

|

340,00

|

|

15

|

Отражена в учете произведенная предприятием уплата штрафа за нарушение законодательства (по результатам произошедшего ДТП, согласно ст. 124 КоАП)

|

641

|

311

|

340,00

|

|

16

|

Отражена в учете подлежащая возмещению водителем — наемным работником сумма уплаченного штрафа (по результатам произошедшего ДТП, согласно ст. 124 КоАП)

|

375

|

716

|

340,00

|

|

17

|

Отражено в учете возмещение водителем — наемным работником суммы уплаченного предприятием штрафа (по результатам произошедшего ДТП, согласно ст. 124 КоАП) — внесено в кассу предприятия

|

301

|

375

|

340,00

|

, который, по сравнению с Законом Украины «О хозяйственных обществах» от 19.09.1991 г. № 1576-XII

, который, по сравнению с Законом Украины «О хозяйственных обществах» от 19.09.1991 г. № 1576-XII